从统计数据看收购是不是投资工业机器人好的退出渠道?

2018-5-23 来源:- 作者:-

近几年,不少投资机构投资了一些新兴机器人公司,在行业本身市场空间不算很大,且碎片化很严重,未来上市难度较大的情况下,收购成为这些机构从被投企业未来退出的重要路径。那么收购是否未来真的会成为机器人投资机构的重要退出路径?又有哪些公司更可能被收购?亿欧智库通过对过去几年国内外机器人相关收购进行分析,得出了一些基本结论。

国内机器人相关收购方面,据亿欧智库统计,相关并购基本从2014年开始,截止2017年底,机器人相关上市公司收购(收购50%以上股权)其它企业或其它上市公司收购工业机器 人公司共发生25起,合计投资约114亿元。其中,大部分收购发生在2016和2017年,分别是10和11起。从收购数量看,2016年开始,机器人相关收购开始高涨,并在持续发展。

虽然数量不少,但是被收购企业的估值并不高。2016年之前的并购估值普遍低在数亿元,之后,虽然总体绝大多数被收购企业估值仍然不高于10亿元,不过5-10亿元的企业数量在随时间上升。相比于目前很多创业公司在B轮收入很少,却动辄数亿美元的估值,不少工业机器人年收入几千万,估值只有几亿元,市销率PS很低,这可能与工业机器人市场缺乏想象力有很大关系。如果保持这个PS值,不少目前A轮融资的企业未来如果被收购,可能发生二级市场估值低于一级市场的估值倒挂。

收购目的方面,虽然相关收购的公告会提到目的,但是多以智能制造等词描述,比较模糊。亿欧从收购和被收购企业的业务关联性角度,大概将相关收购目的分成了:行业集成商收购机器人本体、机器人本体收购集成商、产品制造企业新入局机器人进行产业链收购、机器人本体收购上游零部件企业等几种目的。经统计,25起收购中,行业装备厂商/集成商收购机器人本体企业占到了约50%。考虑到国内机器人上游核心技术厂商较少,随着机器人在各行业应用增多,未来专业行业自动化集成商收购机器人厂商的可能性较大。

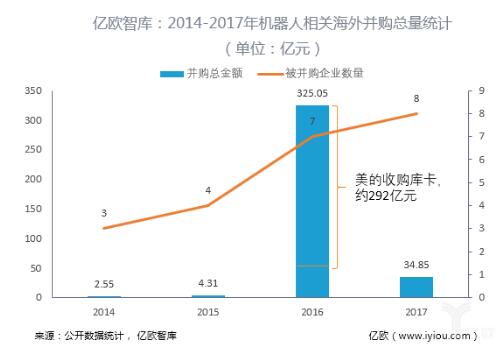

国内机器人海外收购也很活跃。尤其是2016年美的以近300亿元收购库卡,使当年机器人收购达到巅峰,成为了行业标志性事件,但不只美的,整体机器人相关海外收购从2014年开始,数量呈现逐年缓步增长,虽然比国内收购数量稍少(22起),但平均金额更高。(为方便比较,本次采用美元对人民币6.5,欧元对人民币7.8的汇率统一成人民币进行计算)。

从被收购企业估值看,国外被收购企业的估值普遍高于国内,平均大概是国内的一倍左右,尤其是估值高于10亿元的企业比国内更多。这可能也跟国外被收购企业业务性质有关,很多国外被收购企业的业务为运动控制等核心技术。

类比国内相关收购的目的,亿欧智库对国外的相关收购目的进行了划分,发现这类收购以收购上游核心技术(控制和视觉)和下游集成应用为主,两者合计约占73%,其中核心技术41%,下游集成32%。不过随着国内部分有实力机器人企业完成布局,可选标的减少及国际贸易摩擦加剧,中国企业的海外收购或将放缓。

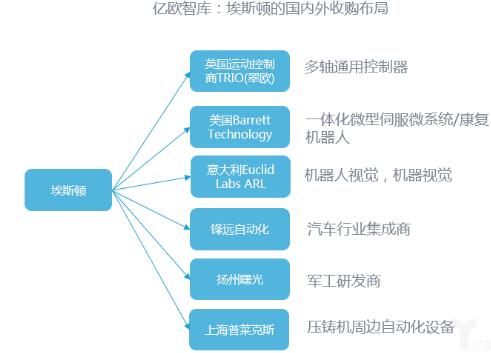

通过国内外相关机器人领域的收购分析,亿欧智库发现,经过过去两年的收购,一些有实力的国内机器人企业,或制造企业,已经初步完成了从上游核心零部件到下游行业集成的布局(例如上图埃斯顿自动化),但还有很多机器人相关企业只是收购了其中部分环节,还没完成全产业链布局。

从进行产业链布局角度考虑,收购早期公司性价比更高,数亿元的价格很多上市公司手中的现金就可以完成,流程较简单。之前国内的收购很多金额较低,也可能跟被收购企业大多处于较早期有很大关系。未来随着机器人产业整体的发展,从产业链布局角度收购机器人公司性价比变得不高,而收购的主要动力可能变成做大公司收入规模,上市公司借此扩大市值,或未上市企业借此谋求上市。

当前,国内工业机器人投资主要集中于机器人本体部分,很多机构也在关注上游核心零部件,而技术含量较低的行业集成商,受到的关注较少。近两年被投的新兴机器人本体厂商多是关键技术型厂商,从更长远市场竞争角度有优势,但从收购角度看,做系统集成商PS较低,却更容易快速做大业务数据,如果是谋求做大规模上市或提升市值角度,收购专业行业集成商,后续是更好的选择。

此外,机器人视觉等关键技术目前还较早期,不过国内也诞生了一批拥有技术的厂商,随着机器人视觉未来的深入应用,这些企业未来或许也是很好的被收购标的,前提是估值不高。

投稿箱:

如果您有机床行业、企业相关新闻稿件发表,或进行资讯合作,欢迎联系本网编辑部, 邮箱:skjcsc@vip.sina.com

如果您有机床行业、企业相关新闻稿件发表,或进行资讯合作,欢迎联系本网编辑部, 邮箱:skjcsc@vip.sina.com

更多相关信息